Долговую нагрузку на россиян ограничат законом. Соответствующий проект готовит комитет Госдумы по финансовому рынку, завершить работу планируется в течение месяца. По мнению депутатов, граждане должны тратить на погашение кредитов не более 50% совокупного семейного дохода. Не исключено, что максимальную долю и вовсе урежут до 40%. Банкам и МФО запретят давать новые займы тем, чьи долги уже достигли предела.

Сейчас идут консультации по этому вопросу в Банке России и Минфине. Министерство свою позицию уже озвучило, и она — положительная. «Это называется DTI (debt-to-income), мы поддержим это. У нас есть поручение президента об этом думать. Поэтому, конечно, будем поддерживать», — сообщил ТАСС замминистра финансов РФ Алексей Моисеев.

При этом он уточнил, что в настоящее время есть технологические проблемы с подсчетом совокупного семейного дохода, но цифровизация всех баз данных позволит решить их в обозримом будущем.

Центробанк, по данным газеты «Известия», и сам разрабатывает механизм регулирования потребительского кредитования на основе показателя долговой нагрузки. Растущая кредитная задолженность россиян давно не дает покоя регулятору.

© visualhunt.com

© visualhunt.com

Надо было еще вчера

Попытка ограничить закредитованность населения выглядит явно запоздавшей, считает ведущий аналитик ГК TeleTrade Марк Гойхман. По данным бюро кредитных историй «Эквифакс», уже сейчас в среднем по стране люди расходуют на выплаты по займам 40% своего дохода. И 50% — это действительно крайний предел, выше которого подниматься нельзя, по практике управления личными финансами. Тем не менее, согласно оценке НБКИ, доля заемщиков, превышающих этот порог, в первом полугодии 2018 года составила 12,5%.

По информации ЦБ, задолженность граждан перед банками с января по июнь выросла на 19% по сравнению с тем же периодом прошлого года. В то же время реальные доходы, по данным Росстата, повысились лишь на 1,6%.

Долговая нагрузка связана во многом с тем, что люди вынуждены замещать кредитами недостаток доходов для текущей жизни. И полбеды было, пока процентные ставки по кредитам снижались по мере ослабления инфляции и сокращения ключевой ставки ЦБ. Но сейчас это время, похоже, миновало, — сетует эксперт.В августе инфляция выросла на 3,1% против 2,5% месяцем ранее. До конца года вполне может быть возврат к уровню выше 4% на фоне падения рубля, роста налогов, акцизов и других негативных факторов. ЦБ прекратил снижение ставки, более того, уже заговорили о ее повышении.

Все это может увеличить и ставки по кредитам в целом, что сделает положение заемщиков еще более напряженным. И ограничение в выдаче новых займов при выплатах по долгам более 50% дохода семьи выглядит как «пожарная» мера, отмечает аналитик.

© visualhunt.com

© visualhunt.com

Ловушка низких доходов

В первую очередь инициатива Госдумы направлена на защиту заемщиков, согласен эксперт «Международного финансового центра» Владимир Рожанковский. По его словам, повышенная кредитная нагрузка изматывает человека прежде всего морально.

Страх потерять работу и лишиться возможности оплачивать кредиты, рассказы про злых коллекторов и судебных приставов и т. д. и т. п. Человек начинает страдать психическими расстройствами, что негативно сказывается на его работоспособности и, как следствие, повышает его риски быть уволенным. Получается классический замкнутый круг, который необходимо было как-то разорвать, — поясняет аналитик.Он напоминает, что классическая западная кредитная модель 90-х предписывала банкам, оценивая кредитную нагрузку заемщика, по возможности не превышать порог в 33% от совокупных доходов его домохозяйства, и 50% — абсолютный потолок по любым критериям здравого смысла.

Но в данном вопросе немаловажную роль играет материальное состояние россиян — ограниченность доходов и их различия, например, по регионам. По данным Росстата, в июне 2018 года среднедушевые денежные доходы населения составили по России 33 447 рублей. Но, например, в Москве — 62 651 рубль, в Центральном ФО — 42 197 рублей, в Приволжском ФО — 27 078 рублей, в Сибирском ФО — 24 946 рублей.

При таких различиях и столь низких доходах для многих семей порог займов вполовину от доходов может стать препятствием для замены одних займов новыми, что сейчас зачастую выступает едва ли не единственным способом не только гасить предыдущие кредиты, но и просто иметь средства на текущую жизнь, — предупреждает Гойхман. © pixabay.com

© pixabay.com

И польза, и риски

Для банковского сектора новый закон тоже будет полезен: несколько повысится качество кредитной клиентской базы, увеличатся шансы на снижение уровня невозвратных кредитов по стране в целом, полагает ведущий аналитик ООО «ЦСИТ» (Центр современных инвестиционных технологий) Денис Владимиров.

Если население не в состоянии просчитать свои доходы и расходы, спрогнозировать темпы возврата кредитов и ставит под угрозу стабильность банковского сектора, то государство берет на себя функцию регулирования потока граждан: кто и на какие суммы кредитов может претендовать. Отметим, что решение не спасет банковский сектор в целом. Это лишь снижает давление на банковские структуры в среднесрочной и долгосрочной перспективе, — рассуждает он.Аналитик вспоминает последние исследования рейтингового агентства Fitch, которое занялось изучением потенциала проблемных кредитов по 20 крупнейшим банкам страны. Всем выданным займам дали оценки от первого места (хорошие кредиты) до третьего (обесцененные, реструктурированные, с просрочкой платежа более 90 дней и т. д.). Оказалось, что кредиты третьей стадии в среднем занимают около 11%, а второй стадии — примерно 8%.

То есть мы понимаем, что значительный объем кредитов неудовлетворительного качества. Решение об ограничении выдаваемых сумм с оглядкой на официальный доход — явный путь к повышению качества кредитов, что является международной практикой, — продолжает Владимиров.Среди возможных негативных последствий он видит увеличение спроса на микрокредитование, где требования к выдаче займа всегда были лояльными. Это будет загонять население в долговую яму гораздо хуже, чем банковские кредиты.

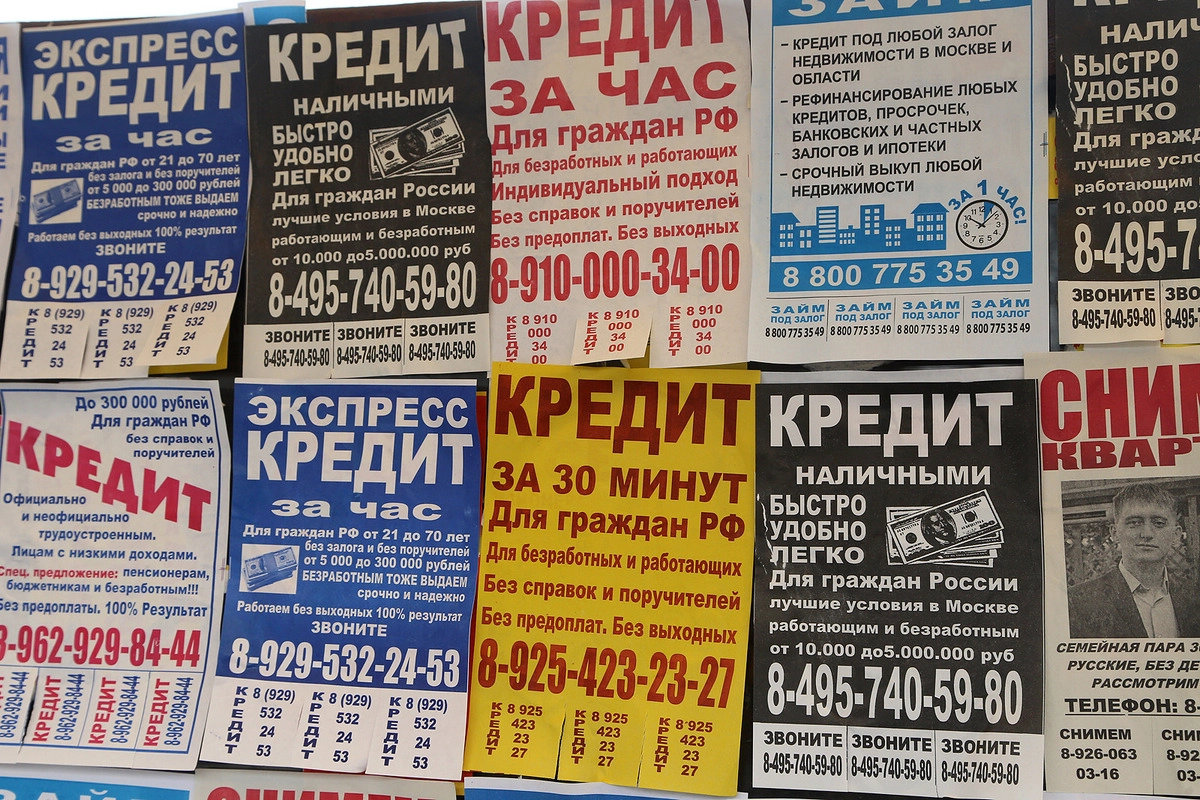

Но легальные МФО тоже будут обязан выполнять новые требования, чего не скажешь о «черных кредиторах», которые находятся вне правового поля, и официальные законы им не писаны. Есть риск, что возрастет спрос и на их услуги, предупреждают эксперты.